Ren Røros: Rapport andre kvartal 2022 med oppdaterte tall per august

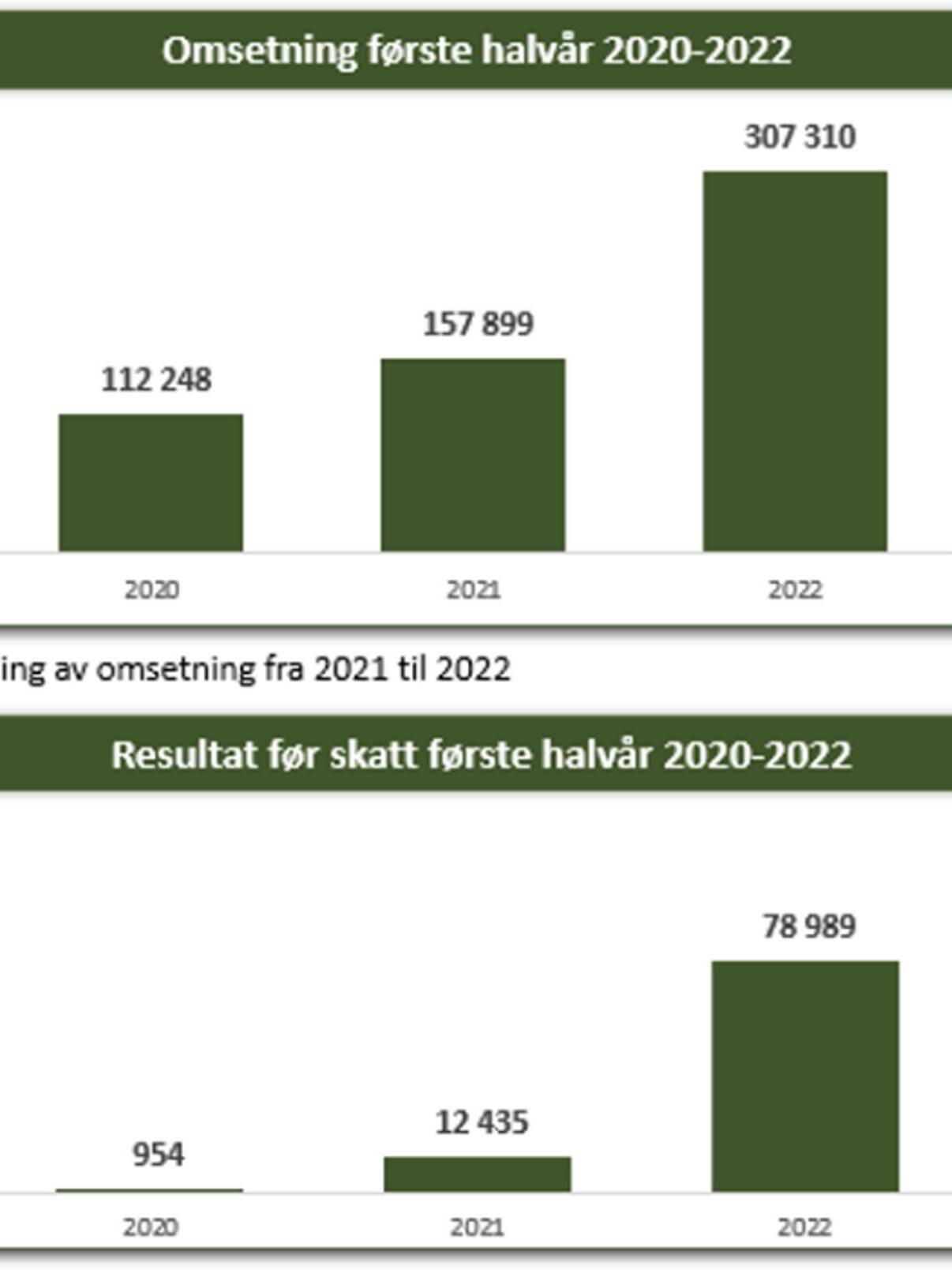

Det går mot et nytt rekordår for Ren Røros. Brutto omsetning ved utgangen av andre kvartal 2022 var 307 millioner kroner og ut august 449 millioner kroner. Prognosen for 2022 totalt er 718 millioner kroner. Resultatet (EBIT) var etter andre kvartal 78 millioner kroner og ut august 125,4 millioner kroner.

Det er først og fremst ekstremt høye kraftpriser som bidrar til rekord i omsetning og resultat. Ren Røros Strøm hadde i første halvår en omsetning på nærmere 210 millioner kroner og et resultat (EBIT) på 86,4 millioner kroner – mot budsjettert 19,4 millioner kroner.

Det er i kvartalet gjort betydelige endringer både i morselskapet og i Ren Røros Frontal.

Fortsetter kraftmarkedet med samme prisnivå som i første halvår går konsernet mot et prognosert resultat før skatt (EBIT) på ca. 171 millioner og resultat etter skatt for 2022 er prognosert til over 60 millioner kroner.

Verdiskaping per 08-2022

Best i første halvår

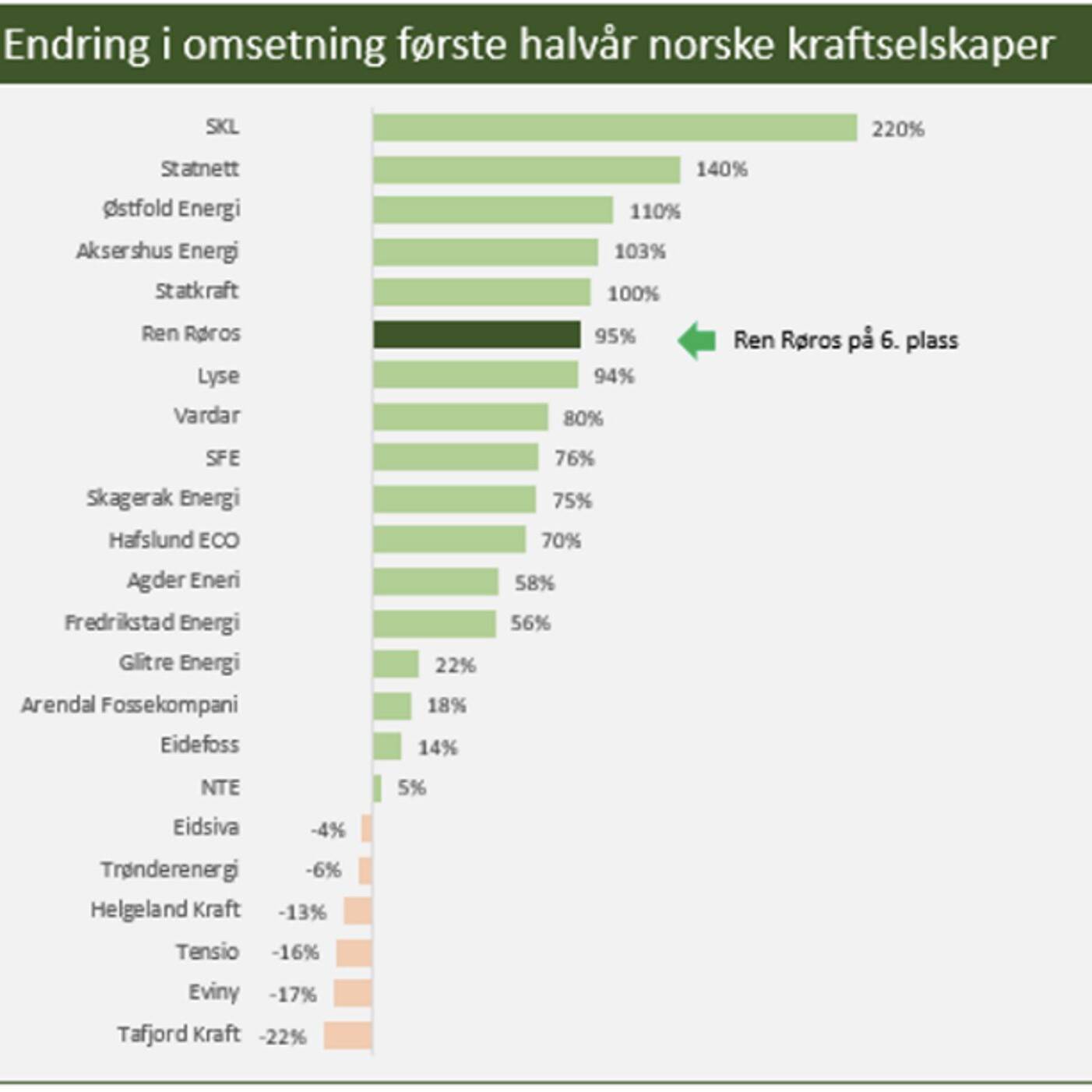

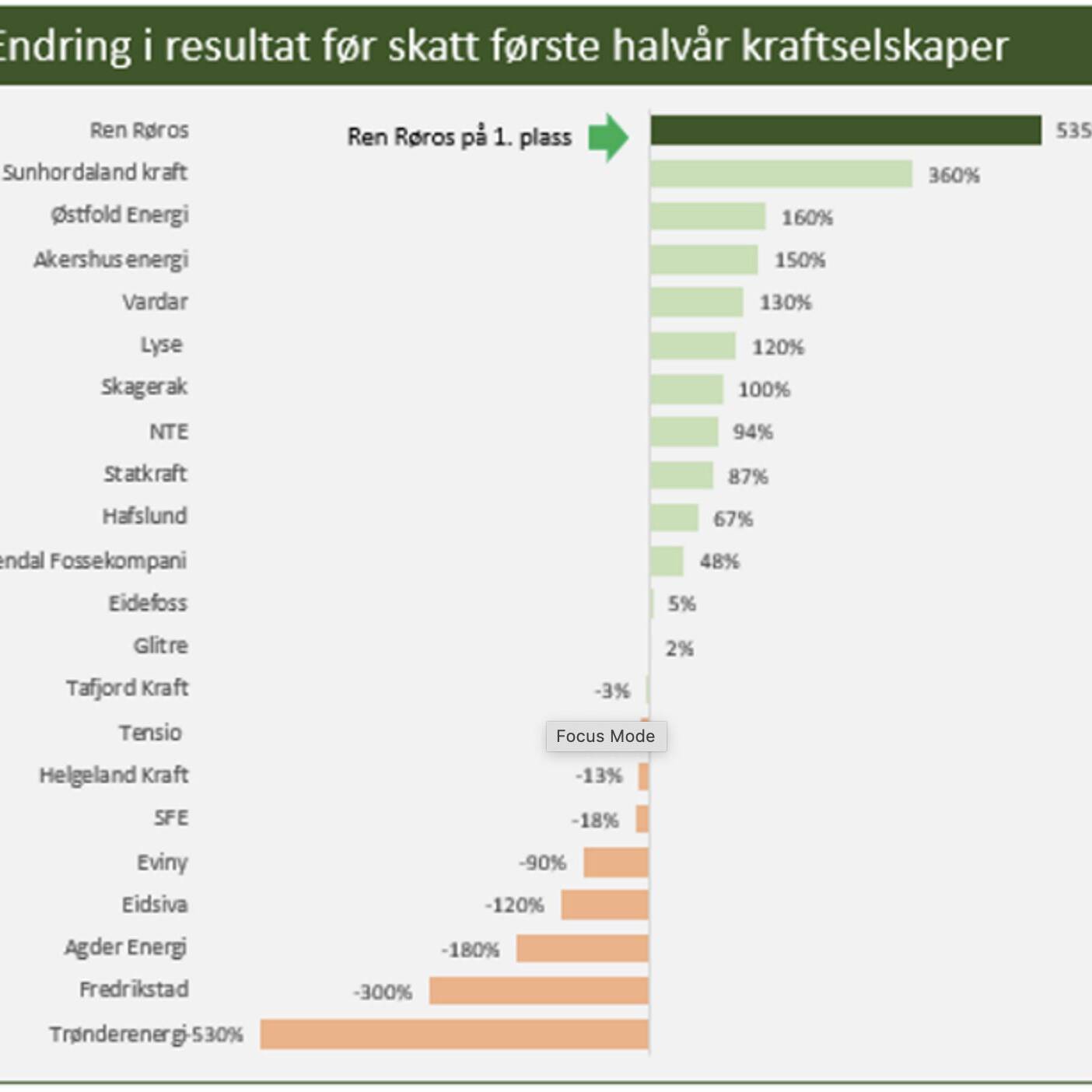

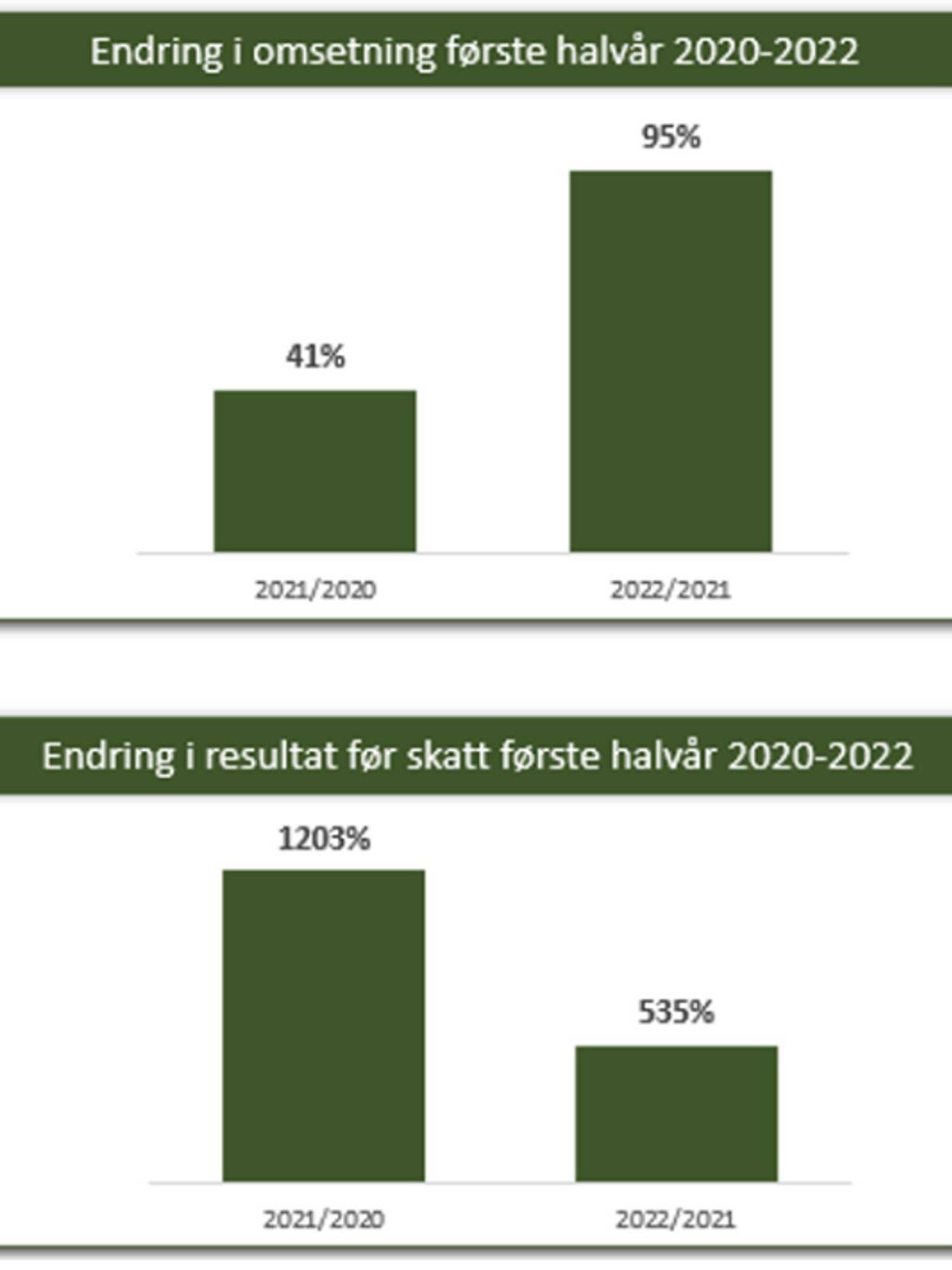

Europower har laget en oversikt over utvikling i omsetning og resultat for de største kraftselskapene i første halvår i 2021 til første halvår 2022. Ren Røros hevder seg godt i toppen i første halvår blant de større kraftselskapene i Norge. Vi legger oss på en 6. plass for omsetningsøkning og 1. plass for endring i resultat før skatt! Ren Røros har doblet omsetningen første halvår 2022 mot samme periode 2021, og resultat før skatt er mer enn femdoblet.

Det er først og fremst høye kraftpriser som bidrar til det sterke resultatet, kombinert med at vi ikke har solgt produksjonen på forhånd (såkalt prissikring). Prissikring ville gitt dramatiske konsekvenser på resultatet på grunn av regler for beregning av grunnrenteskatt, forskjell mellom systempris og områdepris og at vi hadde gått glipp av en betydelig oppside for prisen vi får for kraften. Vi har også hatt godt med tilsig i Aursunden, slik at vi har opprettholdt en høy produksjon og samtidig disponert vannet godt i perioden. Dette gjør at Ren Røros har den største veksten i resultat av samtlige selskaper i undersøkelsen.

For andre halvår forventer vi et lavere produksjonsvolum på grunn av vedlikehold i Kuråsfossen. Samtidig har vi superprofitt på kraftomsetning på de rundt tusen fastprisavtalene vi fikk i vinter. Vi kjøpte inn volumet på forhånd fra april og utover for å ha kontroll på risikoen, men forbruket blant disse kundene har vært lavere enn forventet. Det har gitt en betydelig profitt på volumavviket, noe vi vil ha glede av i høst.

Med de høye kraftprisene vi har i dag, øker kravet til garantikapital betydelig. Kraftomsetning er kapitalkrevende, og det blir mye mer kapitalkrevende med høye kraftpriser. Det er tre faktorer vi spesielt må passe på;

- Finansiell prissikring av inngåtte fastprisavtaler på NASDAQ.

- Garantier mot Nordpool på spotkjøp.

- Forskuttering av kraften som kjøpes på Nordpool og selges til kunder.

Stiger kraftprisen til 10 kroner, kan dette bety 157 millioner i garantikapital. Garantikapital må håndteres som penger på konto og ikke bankgaranti.

Selskap for selskap

- Ren Røros IA er i sitt tredje hele driftsår, og leverer en omsetning ut august på 5,7 millioner kroner. Omsetning ligger 386 000 kroner over budsjett og 1,5 millioner over samme periode i fjor. Resultatet før finans (EBIT) er 1,2 millioner kroner, og det er forventet et resultat på årsbasis på 1,7 millioner. Ordresituasjonen er for tiden god, og RRIA er i ferd med å befeste sin posisjon i markedet. Nye kunder er SalMar og Overhalla Betongbygg. Datterselskapet i Polen er i drift fra 1. juli.

- Ren Røros Digital har en omsetning på 48,5 millioner ved utgangen av august, noe som er fem prosent under budsjett, men ni prosent bedre enn samme periode i fjor. Som ventet har det vært en nedgang i omsetning grunnet interne prosesser med utvikling og effektivisering innen områder for bedriftskunder. Dette arbeidet startet i januar. Det er ventet at salgsinnsatsen vil øke fremover. Innenfor området for privatkunder har Digital noe etterslep på oppkobling hos kunder. Det påvirker inntektene som følge av kundenes etableringskostnader og løpende abonnement. Samtidig har flere enn budsjettert tegnet abonnement for bredbånd. Det gjør at vi venter å innhente prognosen for budsjettert omsetning i høst. Resultatmessig leverer Digital godt og har en EBIT på 4,5 millioner. Det er under budsjett, men nesten en dobling fra samme periode i fjor.

- Ren Røros Strøm leverer et veldig godt resultat fra produksjonen ut august. Grunnen er ekstremt høye priser, et godt produksjonsvolum og ikke minst fordi vi ikke solgte produksjonen på forhånd. Produksjonen ut august var på 76,1 GWh, som er 29,6 prosent bedre enn samme periode i fjor og 44,1 prosent bedre enn budsjettert.

- Ren Røros El-service hadde ved utgangen av august en omsetning på 21,6 millioner kroner, og leverer da en omsetning som er 2,3 millioner over samme periode i fjor. Vi sliter med økende varekost og tilgang på varer, noe som gjør at resultatet ligger 1,8 millioner under budsjett. Vi har god oppdragsmengde utover høsten, og Ren Røros El-service har kommet godt i gang med forbedringsprosjektet.

- Røros E-verk Nett hadde et resultat før finans (EBIT) på budsjett, og 1,2 millioner over samme periode i fjor. Forbruket hittil i år ligger 14,9 prosent lavere enn samme periode i fjor. Resultatet er likevel preget av store tapskostnader grunnet strømprisen (Røros E-verk Nett må kjøpe tapet i nett til spotpris).

- Ren Røros Frontal ligger bak budsjett med et negativt omsetningsavvik på 1,5 millioner kroner så langt i år. Foreløpig resultat før finans (EBIT) er på minus 0,9 millioner. Omstillingsprosessen har kostet selskapet mye tid og ressurser, og antall ansatte i arbeid har vært få i andre kvartal.